На совещании с членами правительства 14 октября Владимир Путин предложил продлить программу льготной ипотеки до середины следующего года. Кредитование с господдержкой по ставке 6,5 % действовало с весны и должно было завершиться 1 ноября. Пользуется ли популярностью эта услуга, какие условия предлагают банки и что происходит с рынком ипотечного кредитования в Челябинской области – в материале «ФедералПресс».

Продолжение банкета: господдержка-2020

Программа льготной ипотеки под 6,5 % годовых появилась в России в марте этого года. Разницу между процентами, которые будут платить заемщики, и рыночной ипотечной ставкой банкам возместит государство. В сентябре, по оперативным данным «Дом.РФ», по ставке 6,5 % в России было выдано 60,3 тысячи кредитов на сумму 182,4 млрд рублей. Это 37 % прироста в сравнении с августом.

Ипотечные брокеры агентств недвижимости Челябинска почувствовали этот прирост и в регионе. «Цифра 6,5 % – это максимальная ставка. Некоторые банки предлагают 5,9 %. По ней очень много покупают от застройщика. Они на пике продаж сегодня. Там стоят очереди: все хотят вложить деньги», – сообщает руководитель ипотечного кредитования центра недвижимости «Форум» Юлия Кропачева.

В банке ВТБ ставка по ипотеке с господдержкой составляет 6,1 %, решение можно получить за сутки. «Альфа-Банк» обещает 5,99 % со сроком кредита до 30 лет. Сбер предлагает специальную ставку 0,1 % годовых на первый год кредита и 6,1 % – далее. Как рассчитывает калькулятор ипотеки на сайте банка, необходимый доход на покупку квартиры за 3 млн при этом должен быть около 50 000 рублей. По расчетам на сайте банка «Открытие», для одобрения такого же кредита с первоначальным взносом в 15 % надо зарабатывать не менее 40 000 рублей. Если первоначальный взнос больше, сумма дохода уменьшается.

«От чего зависит процент? От того, что каждый банк сам применяет свою скидку. Госпрограмма варьируется в итоге от 5,85 до 6,5 %. С этим может соперничать семейная ипотека. Там ставка варьируется от 4,5 до 6 %. Обе программы действуют с условием, что первоначальный взнос составит не менее 15–20 %. Важный фактор, что покупка квартиры должна быть от юрлица и от подрядчика. Это поддержка застройщика», – говорит руководитель департамента ипотечного кредитования АН «Компаньон» Лилия Морданова.

Хотя конечную ставку ипотеки и определяет банк, она не может быть больше 6,5 % годовых и остается неизменной весь период кредитования. Недополученные финансовыми учреждениями проценты субсидирует государство из федерального бюджета. По условиям заемщику необязательно страхование жизни и здоровья. Но в этом случае банк имеет право повысить ипотечную ставку. Так же как и при отказе от страхования недвижимости после ее регистрации.

«Самые низкие ставки по господдержке в итоге у «Ак Барса» – 5,85 и «Альфа-Банка» – 5,95 %. Причем «Альфа-Банк» недавно завел новую услугу для риелторов: подавать заявки можно в личном кабинете. Ошибочные документы сразу выкидывает. Если все сделал правильно, в течение двух часов может быть ответ», – делится информацией частный ипотечный брокер Наталья Бондарева.

Ассортимент ипотечных продуктов: «Семейная» и «Сельская»

Поскольку не все объекты подходят для ипотеки с господдержкой, челябинцы кредитуются и на других условиях. Как отмечают опрошенные «ФедералПресс» риелторы, большую часть потока составляют те, кто живет в арендованных квартирах и покупает первое жилье.

В среднем, если клиент захочет взять ипотеку, ставка составит 8 %. По сравнению с господдержкой это разница по платежу в месяц от 3000 до 5000 рублей. Хороший вариант – семейная ипотека. Но он подходит только тем, у кого родился второй ребенок, и то после 2018 года. Зато семейную ипотеку можно использовать несколько раз.

«Что касается покупки жилья на вторичном рынке, Сбер предлагает 7,3 %. Льгота идет за счет электронной регистрации. Если клиент молодой и он – зарплатник, то хорошую ставку получит», – констатирует Юлия Кропачева.

Как отмечают специалисты, по рынку банков Сбер и ВТБ выигрывают, но в последнее время там очень большие очереди. Финансовые учреждения предлагают дополнительные страховки и сопровождение, размер которого может достигать 12 000 рублей. Сам договор в Сбере, например, будет стоить 2900 рублей.

А на одной из последних сделок клиенту Натальи Бондаревой накладные расходы обошлись более чем в 60 000 рублей: «Сюда вошла электронная регистрация в 7900, 3400 – безопасные расчеты, страховка – 44 000, 2000 и 3300, а также юридическая проверка, 7900 рублей. Дело в том, что возрастным клиентам очень высокая страховка. При ее оформлении в режиме онлайн может быть скидка 10 %, но клиентам об этом не говорят». Впрочем, как признается ипотечный брокер, удобство Сбера побеждает все расходы. Много платных справок, по словам Бондаревой, и в ВТБ. Например, если понадобится справка для пенсионного фонда – в банке за нее попросят 700 рублей.

«По популярности вместе с ВТБ по региону идет «Альфа-Банк». Они по вторичному рынку предлагают много скидок, выход на быстрые сделки, также преференции, если через компанию клиент оформляет покупку недвижимости. Средняя скидка по крупной компании– 0,3–0,4 %. Это понижает платеж и повышает шанс одобрения», – отмечает Юлия Кропачева.

«Средняя ставка по ипотеке – 8,3 %, идеальная – 7,65 %. Много клиентов с первоначальным взносом меньше 15 %. Если у человека первоначальный взнос 10 %, то ставка будет в районе 9 %. Без первоначального взноса официальных программ нет», – добавляет Лилия Морданова.

«Тенденция идет к тому, что ставки по ипотеке вообще сейчас снижаются. Каждый день какой-нибудь банк это делает, даже если нет господдержки. Например, «Абсолют-банк» мне предложил 8,25 %», – отмечает Наталья Бондарева.

Среди предложений появилась ипотека по паспорту. Если раньше кредит оформляли по двум документам, то теперь достаточно одного. Но в этом случае первоначальный взнос должен быть 30 % от стоимости объекта.

Впрочем, если клиент пенсионного возраста, то предложений на рынке для него мало. «В возрасте до 85 лет кредитует только «Совкомбанк», но ставки там очень высокие. До 70 лет есть предложения в «Ак Барсе», «Открытии» и Сбере. Есть банки, которые учитывают только пенсию, даже если человек работает. А есть такие, где обязательно нужен более молодой созаемщик. Сбер в этом плане кредитует до 70 лет и работающих, и неработающих. И может одобрить до 1,5 млн», – говорит Бондарева.

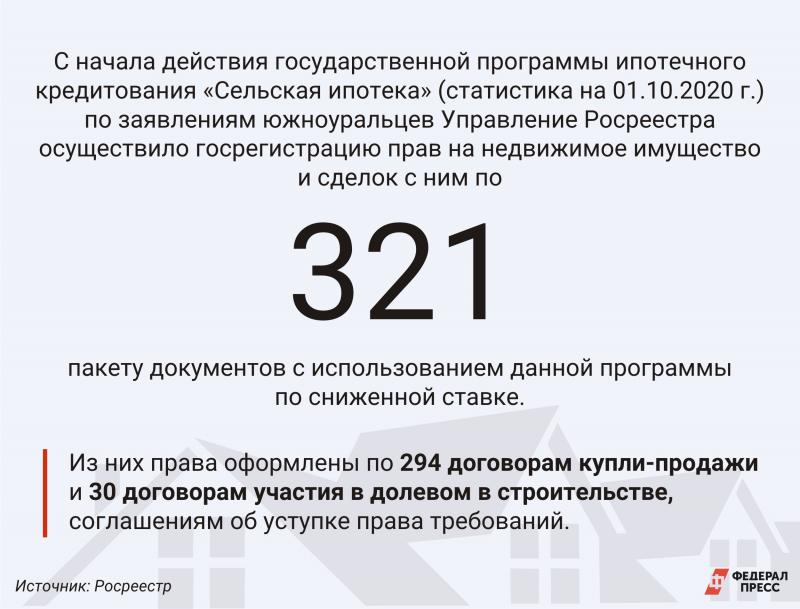

Среди кредитных предложений есть вариант сельской ипотеки: когда покупка квартиры, дома или его строительство на сумму в 3 млн субсидируется Минсельхозом. Пока такой вариант предлагает только «Россельхозбанк».

«Актуальная ставка на сельскую ипотеку – 2,7 %. Если человек не страхуется – 3 %. Это определенные требования к объекту. И в кредитном договоре прописывается, что ставка может подняться, если Минсельхоз перестанет субсидировать ипотеку. Выгодно брать тем, кто знает, что будет платить не так уж долго», – рассказывает Лилия Морданова.

Одобрение по продукту зависит и от того, насколько клиент закредитован. В последнее время, по словам риелторов, за покупкой недвижимости приходят челябинцы, имеющие несколько кредитных карт.

Рефинансирование: инструмент, с которым можно работать

Как отмечают опрошенные «ФедералПресс» эксперты, банки часто отказывают в реструктуризации долга своим клиентам, но охотно рефинансируют кредиты других финансовых учреждений. Средняя ставка по рефинансированию – 7,99 %. По сути это такое же ипотечное кредитование, и нужно рассчитывать, чтобы сумма экономии не была равна расходной части. А она в Челябинске составляет в среднем до 50 000 рублей.

Специалисты предлагают уменьшать срок, а не размер ежемесячного платежа. При разнице ставки в 1 % он сокращается на год-полтора. «Рефинансирование, например, имеет смысл, чтобы разница была 2 %, а кредит проплачен год. Или если разница 4 %, то смысл есть и при проплате 2-3 года. Срок более пяти лет – уже нужно думать. Когда идут аннуитетные платежи, мы сначала платим проценты, а основное тело мало. Если, например, мы взяли 2,1 млн и три года платили по 27 000, то получится, что от основного тела погасили около 45 000 всего», – делает расчет Наталья Бондарева.

Стоит обратить внимание, что для отдельных категорий граждан при рефинансировании бывают специальные акции. Например, если человек работает врачом, для него могут опустить первоначальные 9 % кредита до 7,65.

Банк «Открытие» предлагает ставку от 7,8 %. Причем процент будет ниже, если оформить заявку онлайн: в офис придется прийти только для подписания документов. «Ак Барс» предоставляет 7,99 % по программе рефинансирования ипотечного кредитования на остаток первоначального кредита до 80 % и сроке от 1 года до 30 лет. Чтобы рефинансироваться в «Альфа-Банке» по такой же ставке, нужно быть гражданином РФ, иметь трудовой стаж не менее одного года, из которых на последнем месте нужно работать как минимум четыре месяца.

Также банки предлагают услугу – рефинансирование плюс дополнительная сумма: когда есть ипотека и несколько потребительских кредитов, ее можно использовать, чтобы сделать платеж более комфортным. В этом случае снижается финансовая нагрузка, минимизируется ставка, но иногда продлевается срок.

Опытом челябинцев в этом направлении делится Лилия Морданова: «Был клиент, которому надо было купить сад. Вместо того чтобы брать потребительский кредит в 500 тысяч под 18 %, мы рефинансировали его ипотеку под 7,9 %, взяли деньги и купили сад».

Это инструмент, с которым можно работать, считают риелторы. Однако есть ряд подводных камней. «Когда ты этим пользуешься (рефинансирование плюс деньги), потом досрочно нельзя погасить такой кредит маткапиталом. Пенсионный фонд откажет, так как в договоре была не только квартира», – делится информацией Наталья Бондарева.

Отдельная тема – рефинансирование апартаментов. Банки охотно выдают ипотечные кредиты на покупку такой недвижимости, а вот оптимизацией их потом не занимаются. С такой трудностью столкнулся месяц назад челябинец Михаил Илларионов: «Я купил апартаменты зимой, а сейчас условия в банках более интересные. Решил рефинансироваться. Оказалось, что это могут сделать только два банка – «Альфа» и «Дом.РФ».

Самая низкая ставка рефинансирования апартаментов в Челябинске, по данным риелторов, составляет 7,3 %. Для этого нужны: белая зарплата, сотрудничество с агентством недвижимости (для них банки предусматривают скидки), электронная регистрация и ряд других условий.

В целом картина ипотечного кредитования в Челябинской области достаточно разнообразна и меняется с каждым днем. Продление периода льготной ипотеки с господдержкой добавляет в нее новые краски. Это может подстегнуть спрос на новостройки и увеличить стоимость квадратного метра, так как количество объектов ограничено, считают эксперты.

Надо сказать, что в управлении Росреестра по Челябинской области все сделки по льготным госпрограммам держат на особом контроле.

Фото: ФедералПресс / Виктор Вытольский; инфографика: ФедералПресс / Елена Майорова