В 2021 году российский рынок слияний и поглощений практически полностью восстановился после коронавирусного шока. По итогам трех кварталов объем сделок M&A составил почти 28,8 млрд долларов, из которых 11,6 млрд пришлись на III квартал. «ФедералПресс» вспоминает самые заметные сделки прошедшего года и строит прогнозы на будущее.

Нефтехимический синтез

Одной из наиболее ярких M&A сделок, проведенных в 2021 году, стало приобретение «Сибуром» 100 % АО «ТАИФ», в который входят «Нижнекамскнефтехим», «Казаньоргсинтез» и ТГК-16. Примечательным в ней стал не только размер (в рамках сделки 50 % плюс 1 акция ТАИФа были оценены в 4 млрд долларов, оставшаяся часть – в 3 млрд, стоимость объединенной компании – в 26,8 млрд долларов), но и та поспешность, с которой она была проведена. Изначально планировалось, что «Сибур» купит контрольный пакет татарского холдинга, а на остальные акции получит опцион, который будет реализован в период 2024–2030 гг. Однако затем условия сделки были пересмотрены, и ее объектом стали 100 % АО «ТАИФ».

После завершения всех инвестиционных проектов объединенная компания войдет в топ-5 глобальных лидеров по производству полиолефинов (8 млн т в год) и каучуков (1,2 млн т в год) с долей 5–8 % глобального рынка.

Цемент в банке

16 июля 2021 Сбербанк завершил продажу группы компаний «Евроцемент» ООО «Михайловский комбинат строительных материалов. Сумма сделки составила 161 млрд рублей, или 2,2 млрд долларов по курсу на момент ее заключения. Кроме активов банк продал и право требования задолженности «Евроцемента», которая составляла 70 млрд рублей.

Продажа «Евроцемента» так же, как и покупка ТАИФа, прошла не по сценарию. Сначала предполагалась прямая продажа, в числе возможных покупателей назывались структуры Сулеймана Керимова и Олега Дерипаски. Однако в конце концов было принято решение о реализации «Евроцемента» через процедуру торгов, которые прошли на электронной площадке Российского аукционного дома.

Завод не нужен

На третьем месте – покупка имущества Антипинского НПЗ компании «Русинвест» Анатолия Яблонского (110,867 млрд рублей, или 1,51 млрд долларов). Этот актив также продавался с аукциона в рамках процедуры банкротства, однако в ходе торгов было сделано всего одно предложение. В итоге современный завод с установленной мощностью 7,5 млн т нефти в год и глубиной переработки 98 % был продан по стартовой цене. Второй участник торгов, ООО «СБК Комплект» (входит в структуру Сбербанка) заявок не делал.

Судьба Антипинского НПЗ показала, что нефтепереработка в России – не настолько прибыльное дело, как принято считать. Остаться на плаву предприятию не помогло даже наличие собственной ресурсной базы – Воронцовского, Гремячевского и Могутовского месторождений с общими запасами 50 млн т.

Магнетизм в ретейле

В июле «Магнит» приобрел за 87,6 млрд рублей (1,3 млрд долларов) 100 % акций Dixy Holding Limited. В холдинг входят розничная сеть супермаркетов «Дикси» (2,4 тысячи магазинов) и уральская сеть «Мегамарт» (39 магазинов в УрФО).

Большинство торговых точек расположены в Московском регионе, Санкт-Петербурге и Ленинградской области. В Свердловской области работают 35 супермаркетов. Кроме того, в периметр сделки вошли пять распределительных центров (в Москве, Санкт-Петербурге и Челябинске) и более 700 грузовиков.

Дело – труба

Замыкает пятерку самых заметных сделок на российском рынке M&A покупка Трубной металлургической компанией (принадлежит Дмитрию Пумпянскому) 86,54 % акций Челябинского трубопрокатного завода у Андрея Комарова. Сумма сделки, о которой стороны объявили в марте 2021 года, составила 84,2 млрд рублей (1,13 млрд долларов).

Как заявил тогда Пумпянский, сделка «даст синергетический эффект как для бизнеса компании, так и для отрасли в целом, обеспечит энергетическую безопасность России и решение стратегических задач по импортозамещению, а также позволит полностью закрыть потребности отечественных компаний ТЭК в специальных видах».

Что дальше?

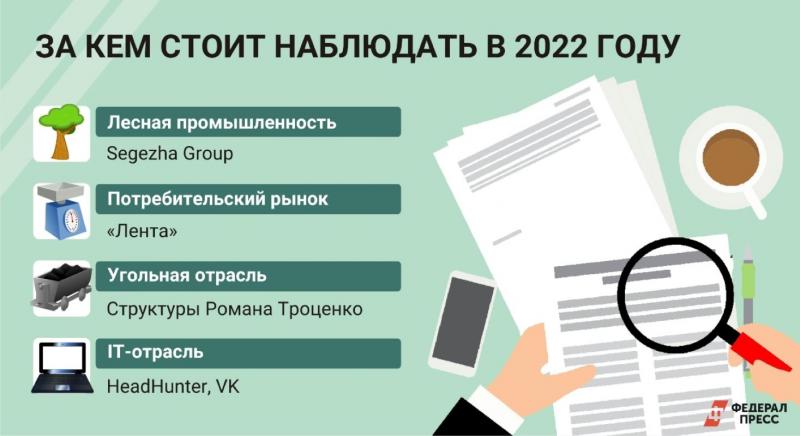

В следующем году, ожидают аналитики, активность на рынке слияний и поглощений останется на высоком уровне. По словам эксперта «БКС Мир инвестиций» Дмитрия Пучкарева, повышенная активность может наблюдаться в угольной, агропромышленной, лесной, потребительской и IT-отраслях. В качестве примера эксперт привел, в частности, Segezha Group. «В октябре компания провела крупную сделку, купив «Интер Форест Рус» за 515 млн долларов. Отрасль движется в сторону постепенной консолидации. Segezha здесь является одним из лидеров с амбициозными планами развития в ближайшие года, поэтому, вероятно, компания еще проявит себя на M&A-рынке в грядущем году», – уверен Пучкарев.

Еще один игрок, за которым аналитик советует наблюдать, – сеть гипермаркетов «Лента». В 2021 году она приобрела сети «Билла» и «Семья». «Перед менеджментом поставлены амбициозные планы по удвоению выручки к 2025 году, чего добиться органическим ростом практически невозможно. Поэтому в грядущем году «Лента», вероятно, продолжит покупать региональные сети и встраивать их в свой бизнес», – полагает эксперт «БКС Мир инвестиций».

Также он ждет активности со стороны HeadHunter и VK, недавно перешедшего в собственность группы «Газпрома».

Говоря о сделках M&A, не стоит упускать из вида размещение акций российских компаний на биржах, отмечает директор по стратегии ИК «ФИНАМ» Ярослав Кабаков. В 2021 году уже состоялось 22 размещения: 7 IPO и 15 SPO, отмечает он. Для сравнения: в 2020 году прошло всего три размещения. Общий объем IPO и SPO за 2020–2021 годы составил более 650 млрд рублей. Из наиболее успешных и интересных размещений стоит отметить IPO Санкт-Петербургской биржи, лесопромышленного холдинга Segezha Group и «Европейского медицинского центра». Из SPO стоит выделить девелоперов ПИК и «Эталон», говорит Кабаков.

«По ожиданиям, 2022 год должен быть не хуже текущего: на данный момент Мосбиржа ведет переговоры с приблизительно 30–40 компаниями, которые в ближайшее время планируют выйти на IPO. Стоит выделить два из них, которые точно не оставят без внимания инвесторы: это IPO Positive Technologies, которая 19 лет создает инновационные решения в сфере кибербезопасности, и IPO «ВкусВилл», крупнейшего российского игрока в сфере правильного питания и пищевых технологий», – отмечает аналитик.

Также в следующем году не исключено IPO объединенной компании, образовавшейся в ходе слияния «Сибура» с «ТАИФом». По крайней мере, в уже упоминавшемся интервью глава компании Дмитрий Конов не исключил такой возможности.

Фото: ФедералПресс / Дмитрий Коптев