Угольные компании России продолжают развиваться в сложных условиях. Их потенциал по-прежнему сдерживают санкции, трудности с внутренней логистикой, дисконт на российскую продукцию относительно мировых бенчмарков на фоне и без того невысоких цен на уголь, а также международная конкуренция. Несмотря на это объемы добычи и экспорта угля в стране в 2024 году пусть немного, но все равно растут. И за весь этот год должны показать результат не ниже, чем в предыдущем. Каково самочувствие угольщиков с учетом множественных проблем? «ФедералПресс» изучил показатели финотчетностей компаний и объемы добычи угля в регионах и представляет их рейтинг.

Следуя за конъюнктурой

Согласно утвержденной правительством РФ четыре года назад программе развития угольной промышленности до 2035 года, через 11 лет добыча угля в стране должна составить 485 млн тонн при консервативном и 668 млн тонн при оптимистичном сценарии с превалирующей долей экспортных поставок при обоих раскладах в будущем. Еще в 2020-м, в момент принятия этого документа, при оценке данных показателей учитывались возможности наращивания поставок российского угля в абсолютное большинство стран, за исключением европейских, и предусмотрительно с учетом планов по развитию производства продукции черной металлургии и интенсивному развитию угольной генерации приоритетными рассматривались азиатские рынки при одновременном сокращении доли поставок в Европу. Росту угольной добычи по прогнозам правительства должны способствовать техническое перевооружение действующих предприятий, формирование центров угледобычи на новых месторождениях и снятие основных системных ограничений при транспортировке угля на внутренний и внешние рынки.

Обрушившиеся на экономику России санкционные трудности пока вносят корректировки в спрогнозированные отраслевые показатели. Угольная промышленность в 2023 году в сравнении с предыдущим годом зафиксировала снижение добычи на 1,26 % до 438 млн тонн с 443,6 млн тонн соответственно. Прошлогодний уровень добычи соответствовал постковидному 2021-му, когда отрасль стала восстанавливаться после падения экономик в результате пандемии – тогда добыча равнялась 439,5 млн тоннам. Экспорт угля в 2023 году составил 213 млн тонн и вырос на 1 % с 210,9 млн тонн в 2022-м, все больше устремляясь в страны БРИКС – доля таких поставок выросла примерно на 46 % по итогам прошлого года.

Согласно ранее опубликованному прогнозу компании «Яков и Партнеры», в трех сценариях будущего угольной индустрии – «Рецессии», «Базовом» и «Ускоренном развитии» – к 2030 году по сравнению с 2022-м может сократиться экспорт из России энергетического угля (на 9 % до 159 млн тонн, на 16 % до 147 млн тонн и на 18 % до 143 млн тонн соответственно) и увеличиться – металлургического (на 32 % до 62 млн тонн, на 55 % до 73 млн тонн и на 77 % до 83 млн тонн соответственно).

Как прокомментировал «ФедералПресс» ведущий аналитик Фонда национальной энергетической безопасности, эксперт Финансового университета при правительстве РФ Игорь Юшков, сейчас угольная отрасль переживает сложные времена, которые продлятся еще некоторое время из-за снизившихся цен на уголь на мировом рынке. Низкими цены будут оставаться в ближайшие годы, считает эксперт.

«В 2022 году цены на уголь существенно поднимались, потому что уголь является естественным заменителем газа, прежде всего, в электроэнергетике, и, соответственно, когда газ был в дефиците и подорожал, то уголь поднялся в цене вслед за газом. Но потом газовый рынок более или менее стабилизировался, прежде всего, за счет существенного понижения объемов потребления в Европе. За два года – в 2022–2023 годах – примерно на 90 млрд кубов снизился объем потребления. И таким образом рынок стабилизировался, цены пришли к многолетним средним значениям. То же самое произошло и с углем – цены снизились», – рассказал Игорь Юшков.

Другой сложностью, по его словам, является переориентация экспорта угля на альтернативные рынки, прежде всего, азиатские, из тех регионов, которые расположены относительно далеко от новых потребителей – Китая, Индии, стран Юго-Восточной Азии. Так, если, к примеру, Кемеровская область и Дальний Восток нарастили объем добычи и экспорта из-за удобного и короткого транспортного плеча, то другие регионы испытывают проблемы с вывозом, сказал Юшков.

На вопрос о том, как может развиваться ситуация на угольном рынке, председатель Комитета Торгово-промышленной палаты России по энергетической стратегии и развитию ТЭК Юрий Шафраник сказал «ФедералПресс», что на него будут оказывать негативное воздействие глобальные факторы.

«Угольная отрасль России, успешно реформированная на рубеже конца 1990 – начала первого десятилетия 21 века, получила мощный импульс для развития. Рост производительности труда, объемов экспорта, повышение зарплаты горняков дополнялись ростом цен на мировых рынках. По итогам 2022 года добыча оценивалась в 443,6 млн тонн, экспорт – в 210,9 млн тонн. Это отличительные черты периода до 2022 года. Тогда еще не влияли такие факторы, как усиленное внимание к климатической повестке, вопросам энергоперехода, сокращению использования извлекаемых энергоресурсов, ускоренный отказ от каменного угля в ряде стран и переход на возобновляемые источники энергии. В Европу из России экспортировалось до 50 млн тонн. В 2022 году введены санкции, запрет на ввоз. Сегодня рынок не устоявшийся. Меняется структура мирового рынка угля. Переориентация экспортных потоков российской угольной продукции в страны АТР, Ближнего Востока, Африки. Китай и Индия увеличивают потребление угля. Глобальная выработка электроэнергии из угля в странах АТР по итогам 2023 года увеличилась. Добыча угля в Индии превысила 1 млрд тонн в 2023–2024 финансовом году. Но с текущего года мировой объем угольной генерации начнет постепенно сокращаться из-за отказа от угольных ТЭС в Европе и Северной Америке, а также усиления межтопливной конкуренции в странах АТР. Но по добыче угля ожидается, что объемы будут увеличиваться до 2030 года. Глобальная доля угольной генерации, достигшая в 2022 году 35,6 %, будет сокращаться. К 2040 году в мире в целом будет выведено из эксплуатации 296,7 ГВт угольных ТЭС. Это повлияет и будет оказывать отрицательное воздействие на угольную отрасль страны», – прокомментировал Юрий Шафраник.

Как поведет себя угольная отрасль России в 2024 году, будет зависеть от множества факторов, включая ценовой и логистический. Начало года между тем продемонстрировало разнонаправленные тенденции: рост на 1,5 % до 108 млн тонн добычи, по данным Росстата, и падение на 13 % до 45,2 млн тонн экспорта, по информации Центра ценовых индексов, в первом квартале. Снижение отгрузок на внешние рынки объяснялось сезонным падением спроса в Азии, куда из-за антироссийских санкций были переориентированы значительные объемы продаж, все еще с сохраняющимися ограничениями транспортировки на Дальний Восток и одновременно низкой рентабельностью поставок в западном направлении через южные и северо-западные порты, а также низкими ценами на уголь. Все эти факторы оказывают влияние на финансово-экономическое положение отрасли.

Рейтинг угольных компаний по выручке и прибыли

Российские угледобывающие компании перестали раскрывать отчетности из-за нестабильного финансового положения, вызванного сначала пандемией коронавируса, затем санкционной политикой Запада. Между тем данные, представленные РБК Компании на основе бухгалтерских отчетностей, свидетельствуют в основном о положительной динамике выручки, с одной стороны, и значительном количестве убыточных угольных предприятий, с другой.

Проанализировав финансовые показатели компаний, «ФедералПресс» определил наибольший показатель выручки, полученной за 2023 год, у АО «УК «Кузбассразрезуголь», ведущего разработку 16 месторождений с балансовыми запасами более 2,7 млрд тонн угля в Кузбассе. Несмотря на значительное сокращение объема выручки, по итогам прошлого года компания тем не менее зафиксировала максимальный показатель среди других рассмотренных крупных производителей угля – 302,3 млрд рублей (431,5 млрд рублей в 2022 году). По объему выручки она сохранила лидерство с 2022 года.

За ней следует АО «Стройсервис», управляющее ООО «Разрез «Березовский», ООО «Разрез «Пермяковский», ООО «СП «Барзасское товарищество», АО разрез «Шестаки», ООО «Шахта № 12» и 4 обогатительными фабриками, коксохимическим заводом ОАО «Губахинский кокс» и другими – выручка этого производителя высоколиквидных коксующихся марок в прошлом году возросла до 241,8 млрд рублей (228,8 млрд рублей в позапрошлом году).

По данным «Интерфакса», в 2023 году группа «Сибантрацит», добывающая высококачественный антрацит Ultra High Grade и другие металлургические угли в Новосибирской (АО «Разрез Колыванский» и ООО «Разрез Восточный») и Кемеровской областях (ООО «Разрез Кийзасский» и ООО «Разрез Верхнетешский») и приросшая в истекшем году лицензиями на разработку участков «Разрез Кузнецкий Южный» и «Разрез Малиновский» в Кузбассе, получила выручку в сумме 231,4 млрд рублей, тогда как, по данным самой компании, в 2022 году она составляла 345,83 млрд рублей.

ООО «Эльгауголь», управляющее активами по добыче и транспортировке угля в Республике Саха (Якутия), Хабаровском и Приморском краях и Амурской области, расположилось на четвертой строчке списка крупных производителей угля с выручкой 179 млрд рублей в 2023 году, выросшей с 162,8 млрд рублей в 2022-м. В ранее продавшей активы «Сибантрацита» компании сосредоточились на развитии Эльгинского проекта, включающего не только добычу, но и логистику. Ранее «ФедералПресс» писал об утверждении Росприроднадзором в прошлом году проекта угольного терминала «Порт Эльга», который будет построен на побережье Охотского моря.

А замыкают шестерку компаний с наиболее высоким показателем выручки в отрасли ООО «Солнцевский угольный разрез» в Сахалинской области, входящее в состав ООО «Восточная горнорудная компания», с выручкой в размере 88 млрд рублей в 2023 году (80,6 млрд рублей в 2022-м) и АО «Русский Уголь», объединяющее разрезы «Ерковецкий», «Переясловский», «Саяно-Партизанский», «Северо-Восточный», «Кирбинский» и «Абанский» с суммарными балансовыми запасами угля (категория А+В+С1; С2) в объеме 1,5 млрд тонн, а также обогатительную фабрику и другие активы в Амурской области, Республике Хакасия и Красноярском крае – выручка компании по итогам прошлого года почти не изменилась и составила 72,8 млрд рублей (72,1 млрд рублей в 2022 году).

Среди других угольных предприятий, с меньшим объемом выручки, но показавших рост данного показателя за минувший год, были ПАО «Распадская», объединяющее 8 шахт и 2 разреза с общими подтвержденными и вероятными запасами угля в более 1,7 млрд тонн, а также 3 обогатительные фабрики в Кемеровской области. По информации РБК Компании, выручка этого производителя коксующегося угля по итогам 2023 года составила 30,8 млрд рублей (28 млрд рублей в 2022 году), а по финотчетности по МСФО самой компании – свыше 2,2 млрд долларов (более 2,8 млрд долларов соответственно). ООО «Компания «Востсибуголь» в 2023 году получило выручку в сумме 19,8 млрд рублей (15,4 млрд рублей в 2022 году). Незначительное увеличение показателя выручки зафиксировали АО ХК «СДС-Уголь», добывающее уголь на разрезах «Черниговец», «Первомайский», «Восточный» и в шахтах «Южная» и «Листвяжная» и располагающее балансовыми и прогнозными запасами угля в объеме более 2 млрд тонн в Кузбассе, – 15 млрд рублей (14,7 млрд рублей годом ранее), ООО «Разрез ТалТЭК», ведущее добычу открытым способом в Кузбассе – 12,5 млрд рублей (11,1 млрд рублей в 2022 году), а также ООО «УК «Колмар», добывающее уголь в разрезах и шахтах с общими балансовыми запасами в объеме 1,1 млрд тонн угля на территории Республики Саха (Якутия) – 2 млрд рублей (1,9 млрд рублей в 2022-м).

Сократили выручку по итогам работы в 2023 году поставщик коксующегося угля АО «Воркутауголь», в которое входят подземные шахты «Воргашорская», «Комсомольская», «Заполярная», «Воркутинская», разрез «Юньягинский» – единственный в мире с добычей угля открытым способом в условиях Крайнего Севера, а также две обогатительных фабрики, – 35,4 млрд рублей (48,8 млрд рублей в 2022 году); АО «Кузбасская Топливная Компания», эксплуатирующее разрез «Виноградовский» и две обогатительные фабрики в Кемеровской области, – 21,6 млрд рублей (33,9 млрд рублей соответственно).

Отсутствуют консолидированные данные финотчетности ООО «УК Мечел-Майнинг», занимающегося производством и продажей концентрата коксующегося угля, антрацитов, угля PCI, кокса и железорудного концентрата – основных видов сырья для производства стали. По сообщению ПАО «Мечел», за 2023 год по сравнению с 2022 годом выручка по договорам с внешними покупателями добывающего сегмента группы сократилась на 18 % до 105,2 млрд рублей с 128,9 млрд рублей из-за снижения уровня цен на все виды продукции сегмента и объемов реализации сторонним покупателям по большинству видов угольной продукции. Между тем, по информации РБК Компании, угольные предприятия «Мечела» ПАО «Южный Кузбасс» и АО ХК «Якутуголь» в 2023 году получили выручку в размере 44,2 млрд рублей (в 2022 году – 58 млрд рублей) и 27,8 млрд рублей (в 2022 году – 48,6 млрд рублей) соответственно.

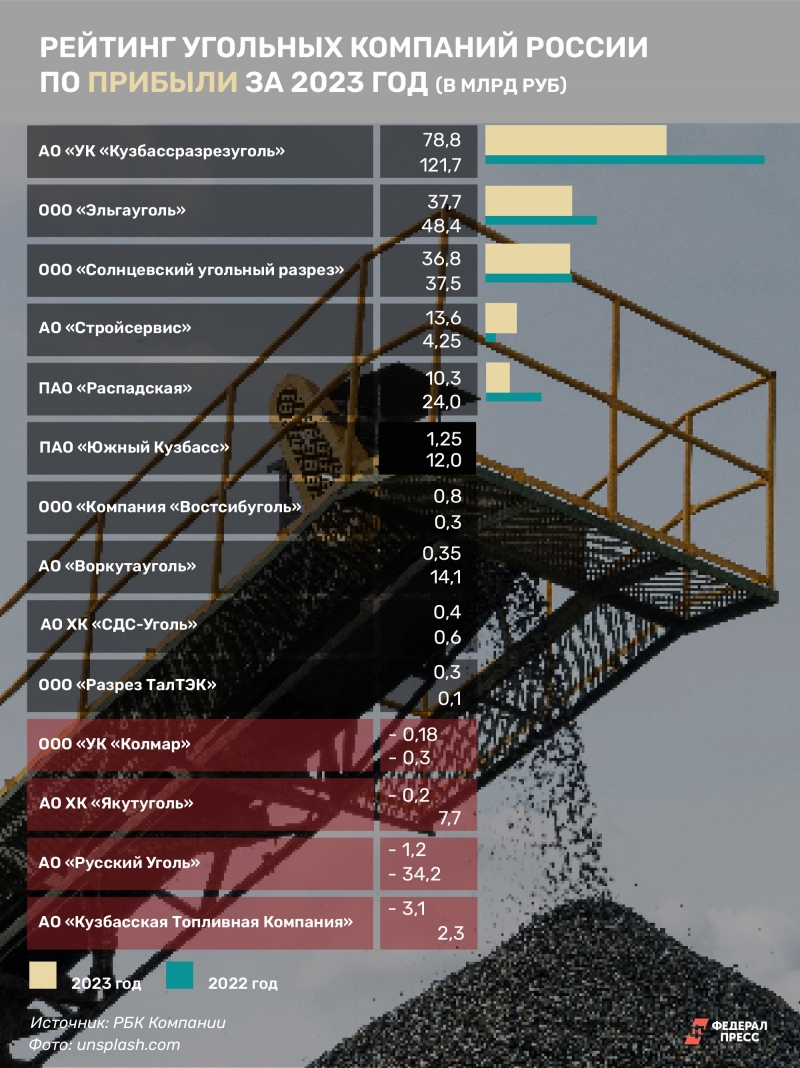

Судя по данным РБК Компании, по показателю прибыли за 2023 год с наибольшим результатом среди рассматриваемых «ФедералПресс» угольных компаний лидировало все то же АО «УК «Кузбассразрезуголь» – 78,8 млрд рублей (121,7 млрд рублей в 2022 году). Эта же компания показала самый большой объем прибыли и в 2022 году. Дальше топ лидеров выглядит иначе, чем в случае с выручкой. Так, второе и третье места заняли ООО «Эльгауголь» – 37,7 млрд рублей (48,4 млрд рублей в 2022 году) и ООО «Солнцевский угольный разрез» – 36,8 млрд рублей (37,5 млрд рублей соответственно). По данным «Интерфакса», группа «Сибантрацит» получила 30,8 млрд рублей чистой прибыли по РСБУ за 2023 год (сравнительные данные у компании отсутствуют). ПАО «Распадская», по сведениям РБК Компании, получило 12,6 млрд рублей прибыли (29,5 млрд рублей соответственно). Сама компания, единственная публично отчитавшаяся в отрасли, сообщила о зафиксированном по итогам прошлого года относительно 2022-го снижении валовой прибыли по МСФО до более 1,2 млрд долларов с 1,74 млрд долларов, операционной прибыли – до 519 млн долларов с 1 млрд долларов, прибыли до налогообложения – до 564 млн долларов с 999 млн долларов, прибыли за период – до 440 млн долларов с 782 млн долларов. Среди угольных компаний, получивших за минувший год относительно высокую прибыль, было АО «Стройсервис» – 10,3 млрд рублей (в 2022 году этот показатель вдвое превышал прошлогодний и составлял 24 млрд рублей). ПАО «Южный Кузбасс» зафиксировало в отчетности за 2023 год прибыль в сумме 1,25 млрд рублей (в 2022 году – 12 млрд рублей).

Еще у трех угольных предприятий из исследуемых прошлогодний показатель прибыли был ниже планки в 1 млрд рублей: при этом наибольший прирост показателя был зафиксирован у ООО «Компания «Востсибуголь» – 852,3 млн рублей (297,2 млн рублей в 2022 году), АО «Воркутауголь» отразила в отчетности сумму в 349,3 млн рублей (14,14 млрд рублей соответственно), АО ХК «СДС-Уголь» – 363,5 млн рублей (646 млн рублей годом ранее) и ООО «Разрез ТАЛТЭК» – 290 млн рублей (120,4 млн рублей соответственно).

Остальные попавшие в рейтинг компании ушли в минус, зафиксировав убытки: по данным РБК Компании, АО «Кузбасская Топливная Компания» по итогам работы в истекшем году показало убыток в сумме 3,1 млрд рублей (в 2022 году прибыль компании равнялась 2,3 млрд рублям), АО «Русский Уголь» понесло убытки на 1,2 млрд рублей (минус 34,2 млрд рублей в 2022-м), АО ХК «Якутуголь» – на 246,7 млн рублей (годом ранее была прибыль – 7,7 млрд рублей), а убыток ООО «УК «Колмар» составил 179,8 млн рублей (минус 327,3 млн рублей годом ранее).

В рейтинг крупных угольных компаний по объемам выручки и прибыли, подготовленный «ФедералПресс», не попали АО «СУЭК-Кузбасс», ООО «СУЭК-Хакасия», АО «СУЭК-Красноярск» ввиду отсутствия публикации финансовых результатов за 2023 год. Согласно информации РБК Компании и СБИС, за 2022 год выручка первой компании составляла 240 млрд рублей, а прибыль – 55,2 млрд рублей, что позволяло ей занимать вторые места по данным показателям среди рассматриваемых участников рынка в отчетном периоде; второй – 64 млрд рублей и 17,2 млрд рублей соответственно; третьей – 36,7 млрд рублей и 4 млрд рублей соответственно. Из-за отсутствия данных не попало в анализ деятельности и ООО «Коулстар».

Из финотчетностей видно, что прибыльность российских угольщиков снижается, а убытки, напротив, растут из-за падения экспортных цен. Как недавно заявлял «Ведомостям» замминистра энергетики Сергей Мочальников, их прибыль в 2023 году упала на 54 % до 357 млрд рублей в сравнении с предыдущим годом.

«Пока без паники. Мы остаемся в околонулевой зоне, так как сохраняем объем добычи. В угольной промышленности очень высокий уровень постоянных затрат: поддержание жизнеобеспечения шахты стоит одинаково при объеме добычи в 5 млн тонн в год и 1 млн тонн. При этом выручка во втором случае будет в пять раз меньше. Поэтому мы видим задачу сохранения как добычи, так и экспорта», – говорил он.

Мочальников не советовал ориентироваться на ценовые пики в 2021–2022 годах, указал на выросшую с 2022 года себестоимость добычи угля на 50 % из-за увеличения стоимости оборудования и логистических расходов и выразил надежду, что несмотря ни на что отрасль сумеет пройти 2024 год без потерь.

Пока же тенденция роста убыточности угольных компаний в России продолжается. Как указывают «Ведомости» со ссылкой на материалы Росстата, за январь-февраль 2024 года на фоне роста транспортных и других расходов и снижения цен на уголь доля убыточных угольных компаний в России выросла вдвое – до 45,9 % по сравнению с 24,6 % за аналогичный период прошлого года. В то же время доля прибыльных предприятий в отрасли, по данным издания, сократилась за год с 61,4 % до 54,1 %.

«У угольщиков сейчас немало проблем, которые негативно отражаются на финансовых результатах. Тут и низкие экспортные цены, и дорогая логистика, и фискальное давление. Но главным, конечно, остаются низкие цены, будь они повыше, с остальным было бы легче справиться. В сочетании с дорогой логистикой они делают экспорт угля низкорентабельным на грани убыточности. Однако цены цикличны, периоды низких цен не длятся вечно, а сменяются периодами подъемов, нужно только до них продержаться. В этом году можно ожидать стабилизации мировых угольных цен в диапазоне 130–150 долларов. Может быть, и выше, если будет аномально жаркое лето или холодная зима, и если Китаю удастся каким-то образом решить проблемы своего строительного сектора и этим поддержать спрос на сталь», – сказал «ФедералПресс» аналитик ФГ «Финам» Алексей Калачев.

Помимо цен на уголь, налоговые «качели» играют не последнюю роль при формировании финансовых результатов в отрасли.

НДПИ vs экспортная пошлина

В 2022–2023 годах Минфин России то усиливал, то вновь ослаблял налоговую нагрузку на угольную отрасль, рассчитывая изъять сверхприбыль компаний на фоне роста цен на уголь в 2021–2022. Тогда как на их прибыли стали влиять ограничения по сбыту, значительный ценовой дисконт по отношению к мировым бенчмаркам, рост тарифов на железнодорожную транспортировку и ставок фрахта на балкеры, а также впоследствии упавшие цены на уголь.

Одна только экспортная пошлина на уголь за последние полгода вводилась и отменялась правительством трижды. Так, введенная с октября 2023-го до конца 2024 года пошлина в размере 4–7 % в зависимости от курса рубля с обнулением при условии стоимости доллара от 80 рублей была отменена с 1 января 2024 года. Затем с 1 марта 2024-го она вновь была введена со сроком действия до 28 февраля 2025 года. А в конце апреля пошлину на энергетический уголь и антрацит отменили с 1 мая по 31 августа 2024 года с трактовкой «для поддержки предприятий угольной отрасли».

Отвечая на вопрос о том, не приведет ли нынешняя отмена пошлины на вывоз энергетического угля и антрацита в этом году к новому увеличению нагрузки на железную дорогу при расширяющихся возможностях экспорта, Юрий Шафраник отметил, что «развитие транспортной составляющей должно учитывать новые факторы».

«В предыдущие годы сделано многое для расширения перевозок. Мне представляется, что неизбежен рост конкуренции на мировом рынке угля. В связи с этим транспортные схемы должны развиваться, что снизит затраты на транспортировку, – сказал он. – Кстати, недавно страна отпраздновала 50-летие начала строительства Байкало-Амурской магистрали. Сегодня с развитием Восточного вектора, ориентацией на АТР роль БАМа приобретает все большее значение. Развитие Восточного полигона позволяет учитывать возрастающие товаропотоки, в том числе и уголь. Кроме того, необходимо ликвидировать узкие места на железной дороге для использования созданных портовых мощностей на Северо-Западе, Западе и Юге России, и коридора Север-Юг. А также создание морского флота для перевозки угля. Восточная Сибирь требует комплексного подхода в развитии. Конкуренция с поставщиками угля из других стран должна быть постоянно в поле зрения».

По мере быстрого изменения «пошлинного» настроения Минфин предлагает в качестве альтернативы и компенсации выпавших доходов бюджета увеличить налог на добычу полезных ископаемых (НДПИ) на уголь. Но в апреле текущего года замминистра энергетики Сергей Мочальников сказал «Ведомостям», что пока таких планов у правительства нет: «По крайней мере, в ближайшее время». Оно и понятно: повышенный НДПИ у производителей угля – во всяком случае, энергетического – из-за низкой рентабельности возможности платить нет.

«Чтобы угольщики могли сохранить рентабельность экспорта, им потребуется поддержка правительства. Для этого власти могли бы воздержаться от повышения налоговой нагрузки на отрасль и ввести ограничения на тарифы транспортной инфраструктуры. Хотя бюджет нуждается в росте поступлений, власти не должны идти на то, чтобы ухудшить положение убыточных предприятий. Поэтому, я думаю, повышение ставок НДПИ на добычу угля может быть отложено до улучшения ситуации. Власти уже пошли навстречу отрасли, отменив до осени пошлины на вывоз энергетического угля и антрацита. Это в некоторой степени может поддержать экспорт угля и увеличить загрузку железной дороги. Дело в том, что в январе-апреле 2024 года погрузка угля в целом по сети ж/д сократилась г/г на 5,3 %. А между тем уголь дает железной дороге почти 30 % общего объема погрузки. Максимально загруженным остается только восточное направление, в то время как перевозки в сторону южных и северо-западных портов нуждаются в стимулировании», – прокомментировал «ФедералПресс» аналитик ФГ «Финам» Алексей Калачев.

По словам аналитика Фонда национальной энергетической безопасности и Финансового университета при правительстве РФ Игоря Юшкова, сейчас цены снизились, поэтому стоит ожидать, что налоговая нагрузка скорректируется – частично это уже произошло.

«Правительство будет смотреть и на то, какое экономическое положение у угольных компаний, – прокомментировал он «ФедералПресс». – Но проблемы будут сохраняться долго. Потому что с 2026 по 2030 годы будет целая волна ввода в эксплуатацию новых заводов по сжижению газа. Соответственно, это будет давить на цены на газ, а за ними и на цены на уголь. При всех равных потребителю выгоднее использовать газ, чем уголь. Потому что он более экологически чистый, меньше выбросов парниковых газов. Газ – более приоритетный товар, соответственно, углю приходится бороться за рынок сбыта за счет цены. Поэтому получается, что ввод в эксплуатацию новых заводов по сжижению газа будет сдерживать рост цен и на уголь тоже. И цены будут оставаться относительно низкими. Поэтому в ближайшие годы для угля ситуация будет складываться очень тяжелая», – добавил он.

Зависимость угля от газа видит и глава профильного комитета ТПП РФ Юрий Шафраник.

«Уголь заметно подешевел в 2023 году на фоне замедления мировой экономики и снижения газовых котировок. Снизилась выручка и прибыль угольных предприятий, а внутренний рынок не даст дополнительного роста. Объемы внутреннего потребления российского угля ниже намеченных в Программе развития угольной промышленности России на период до 2035 г. Доля потребления угля на ТЭС сокращается, а газа – растет. Но есть основания для оптимизма. По прогнозам, глобальный спрос на уголь в промышленности (металлургия, строительство) к 2050 году будет превышать значения 2022 года. То есть от угля нельзя полностью отказаться. При наших громадных запасах угля мы должны в перспективе учитывать обе тенденции. Отказ энергетики от углей и более эффективная добыча марок углей для промышленности. Это сопрягается с проблемами социальными, как в перспективе обустраивать угледобывающие регионы, занятость людей, развитие новых видов производств», – заметил Шафраник в комментарии для «ФедералПресс».

Продолжение следует...

Фото: hippopx.com, РИА Новости / Александр Кряжев

Инфографика: ФедералПресс / Светлана Возмилова

Драйверы экономики России