По оценке многих экспертов, на очередном заседании в пятницу Центробанк снизит ключевую ставку. По итогам 2020 года ставка рефинасирования может снизиться до 4 %. На этом фоне ставка по банковским вкладам редко будет превосходить 3 %. Привлекательность вкладов теряется, однако кроме них есть другие низкорисковые виды вложений, доступные любому человеку. Какие инвестиционные инструменты позволяют получать в разы больше, чем со вклада, и не требуют ежедневного контроля средств, разбирался «ФедералПресс».

Доллар

Аналитик ГК «Финам» Сергей Дроздов рассказал «ФедералПресс», что на данный момент доллар покупать не стоит даже несмотря на риски очередного снижения рубля к отметке в 75 рублей за доллар. «Нужно покупать доллар, когда он находится на условно справедливом уровне – 61–65 рублей. Пока цены на нефть не позволяют рублю укрепиться до таких значений. Чтобы не потерять деньги, нужно проявить терпение. Как минимум раз в год рынок дает возможность купить доллар по привлекательной цене. В 2020 году такая возможность была в январе: доллар стоил 61 рубль. Делать ставку на то, что рубль обвалится до 80, наверно, преждевременно. Рублевая инфляция, по словам эксперта, достаточно низкая. Так что держать деньги в рублях до падения доллара пока видится разумным. Баррель нефти Brent может подняться до 52 долларов к концу года, что окажет поддержку рублю», – отметил эксперт.

По словам Дроздова, долларовые банковские вклады можно рассматривать как сейф, поскольку ставки по ним крайне малы. Облигации, номинированные в долларах, или евробонды имеют доходность порядка 2 % годовых. Эта прибыль может быть съедена изменением курса. Кроме того, при необходимости в короткие сроки использовать отложенные деньги человек должен менять доллары на рубли по текущему курсу, что может быть невыгодно.

Если все-таки было принято решение хранить сбережения не в рублях, то финансисты рекомендуют использовать валютную диверсификацию. Иными словами, хранить деньги в различных стабильных валютах в некоторой пропорции. В таком случае при изменении курса валют друг к другу общая стоимость накоплений будет оставаться прежней. Однако диверсификация рассматривается прежде всего как способ сохранить деньги, а не приумножить их.

Облигации

Люди, которые помнят 90-е, могут сказать, что облигации – большой обман и больше они на эту удочку не клюнут. Однако важно заметить, что в 90-х в ходу были государственные краткосрочные облигации (ГКО). Сейчас в ходу облигации федерального займа. И нет, это не то же название старой вещи.

Сегодня облигации являются примером надежной инвестиции. Их выпускают не только государства, но и компании. Государство или компания не выкупят облигации только в случае своего банкротства. Компании могут объявить дефолт с большей вероятностью, однако бизнес предлагает более высокие проценты по облигациям.

Рост популярности облигаций как более выгодной замены банковского вклада начался достаточно давно. По данным портала Cbonds, в 2019 году в России рост размещений облигаций составил 73,3 % в сравнении с предыдущим периодом. В 2018 году объем вырос на 22,5 %, в 2017-м – на 8 %, в 2016-м – на 10 %. Это показывает постоянно растущий спрос на такие ценные бумаги среди населения и бизнеса.

Доля облигаций увеличивается в портфелях российских инвесторов. Управляющий активами БКС Андрей Русецкий рассказал «ФедералПресс», что сегодня физические лица владеют облигациями на 1,5 трлн рублей. 2019 год был рекордным по притоку средств на рынок коллективных инвестиций, рост составил 108 млрд рублей, отметил эксперт. Только в открытые паевые инвестиционные фонды (ОПИФ) чистый приток облигаций составил 17,3 млрд рублей (в 2018 году данная сумма равнялась 54,5 млрд рублей). В апреле фонды облигаций привлекли 3,5 млрд руб.

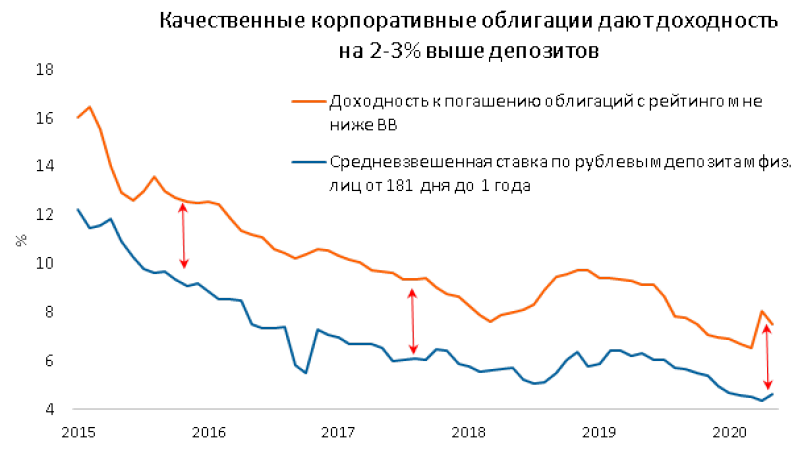

Банковская система работает исходя из процентной маржи в 5–6 %. Рынок облигаций обходит банковскую систему, кредитуя тех же самых заемщиков напрямую через облигации. В итоге «банковская маржа» делится между участниками рынка облигаций. Для примера приведем график доходности банковских депозитов в целом по России против доходности рынка облигаций (по индексу Cbonds).

Золото

Золото – защитный инструмент от девальвации мировых валют и/или инфляции основных резервных валют. Когда доллар США начинает терять привлекательность, то последним пристанищем в виде защитных активов становятся золото, японская йена и швейцарский франк.

«В текущей ситуации, когда рост денежной массы в виде стимулирующих мер по борьбе с кризисом превышает 10 трлн долларов, все больше людей обращает внимание на золото. В то же время золото не генерирует никакой денежный поток, поэтому сбережения в золоте не являются оптимальным вариантом. Лучше золото добавлять в портфель для диверсификации, а долгосрочные сбережения формировать в акциях, депозитах и облигациях – в пропорциях, соответствующих вашему риск-аппетиту и горизонту инвестирования», – пояснил Андрей Русецкий.

Доверительное управление активами

Доверительное управление позволяет передать свои сбережения в руки профессиональных участников рынка. Им выгодно обеспечить клиенту максимальную доходность, так как чем выше прибыль – тем большую комиссию получит компания, принимающая активы в управление. Если управление будет успешно, клиент может захотеть принести дополнительные средства в компанию.

При таком методе риски выше, чем в облигациях, как и потенциальная прибыль. При выборе такого инструмента стоит учитывать опыт и имидж принимающей активы компании, а также историю предыдущего управления. Сергей Дроздов подчеркнул, что при выборе управляющего стоит избегать тех, кто гарантирует высокие проценты (до 30 % годовых), особенно если компания работает на рынке недавно. Чаще всего это мошенники.

Есть три вида доверительного управления: паевый инвестиционный фонд (ПИФ), индивидуальный инвестиционный счет (ИИС) с доверительным управлением и обычное управление активами. ПИФ объединяет деньги многих инвесторов, которыми распоряжается управляющая компания. Инвестор обращается в УК, вносит деньги и получает паи выбранного фонда. Затем можно погасить паи, получив за них деньги. Порог входа зачастую не превышает 1 тыс. рублей.

При втором способе УК предлагает открыть у них ИИС с доверительным управлением. Этот способ предлагает ряд налоговых льгот. Порог входа обычно 50–100 тыс. рублей.

При третьем способе УК формирует индивидуальный инвестиционный портфель под конкретного клиента. Зачастую порог входа составляет не меньше миллиона рублей, в среднем клиенту необходимо иметь 3–5 млн рублей.

Отдав деньги в доверительное управление, инвестор должен понимать, что если УК обанкротится, то всю сумму вернуть, возможно, не получится. Тем не менее существуют закрепленные в законе механизмы, позволяющие передать всю сумму в управление другой компании. Если этого сделать не получится, активы будут распродаваться по максимальной стоимости, а вырученные деньги пойдут инвесторам.

Андрей Русецкий отметил, что если клиент обращается в крупную управляющую компанию с большим опытом управления, которая действует под лицензиями Центрального банка, то риски незначительны. «В этом случае клиент несет риски рыночные – колебания процентных ставок. Клиент должен понимать, что зависимость между доходностью и риском фактически линейная. Инструменты с фиксированной доходностью – наиболее консервативные с точки зрения рисков», – пояснил эксперт.

Фото: ФедералПресс / Елена Сычева, Андрей Русецкий

Экономический кризис