Годы весьма сложной экономической ситуации вынуждают людей то и дело брать кредиты: как весьма внушительные – на покупку машин и техники, так и потребительские – как их еще называют, «до зарплаты». Однако иногда жизненные обстоятельства складываются так, что отдать кредит вовремя не получается, и кредитная история оказывается испорченной. О том, как можно ее исправить и восстановить доверие банков, – в инструкции «ФедералПресс».

Как формируется кредитная история

Если говорить простыми словами, то кредитная история (КИ) – это выписка обо всех займах, которые когда-либо брал человек. Она собирается банками, микрокредитными организациями, инвестиционными компаниями, органами власти. Более того, в ней учитываются даже сообщения от ломбардов и коллекторов, причем, все это делается вообще без какого-либо участия самого человека.

В ней отражаются следующие данные:

- Сведения о просрочках по платежам по каждому кредиту за все время;

- Сведения о задолженностях по кредитам и займам за все время;

- Действующие кредиты, включая микрозаймы;

- Наличие у человека кредитных и дебетовых карт с возможностью овердрафта, имеющиеся задолженности по расходованию их средств;

- Все погашенные кредиты;

- Задолженности, переданные в коллекторские агентства;

- Наличие исполнительных делопроизводств у Службы судебных приставов по имеющимся долгам.

Как правило, банки отказывают в выдаче кредита без объяснения причин, однако практика показывает, что в большинстве случаев кредитные организации рассматривают финансовое положение заемщика на срок от года до трех лет.

Из-за чего кредитная история может испортиться?

Самый простой ответ – из-за наличия у человека непогашенных задолженностей, включая даже платежи по алиментам. Каждая просрочка заносится в личное дело человека, и обелить свое доброе кредитное имя становится весьма сложной задачей. Однако есть и другие неприятные ситуации, которые могут испортить вам КИ даже без вашего непосредственного участия. Разберем на примерах.

Ситуации, когда виноват заемщик

1) Многочисленные просрочки по кредитам и займам – обычно банки не интересуют ваши жизненные обстоятельства и причины, по которым вы пропустили дату платежа. С каждой просрочкой в кредитной истории все отчетливее вырисовывается картина, что ваше финансовое положение нестабильно, а потому вам опасно выдавать займы.

2) Большое количество взятых микрозаймов – даже если вы их исправно оплачиваете, для вашей кредитной истории это будет выглядеть так, словно вам очень часто не хватает денег даже на жизнь, чего и говорить об оплате кредитов.

3) Большое количество отказов в кредитах от банков – различные банки нередко ориентируются на решения своих коллег, просто чтобы поостеречься и не выдать деньги не тому человеку. В итоге это создает запутанную ситуацию: чем больше вам отказывают, тем меньше шансов у вас взять кредит в будущем.

4) Отсутствие кредитной истории – не менее запутанная ситуация. Как ни странно, но вам с большей вероятностью откажут в кредитовании, если вы обращаетесь в банк впервые и до этого никогда не брали никаких займов. Банки могут решить, что вы или слишком молоды, или ваш доход настолько мал, что вы никогда даже не пытались брать кредиты.

5) Открытые делопроизводства в ФССП – наличие задолженностей по судебным решениям, в том числе по алиментам и счетам ЖКХ. При этом не важно, насколько исправно вы их оплачиваете, само их присутствие в вашем личном деле является весьма тревожным признаком для банков.

Ситуации, когда виноваты мошенники

1) Кто-то оформил на вас займ – иногда мошенникам удается заполучить личные данные физлица, после чего путем хитрых манипуляций они могут оформить займ на ничего не подозревающего человека. Самое страшное, что зачастую жертва узнает о произошедшем уже после звонков из банка или от коллекторских агентств. Ну, а просрочки тем временем уже заносятся в вашу кредитную историю.

2) Кто-то оформил кредитку на ваше имя – нередко такое делается неблагонадежными знакомыми или же телефонными мошенниками. Во втором случае жертва нередко сама оформляет кредитку по просьбе преступников и снимает с нее средства. Увы, это также создает неприятную отметку в вашей истории.

3) Вы сами допустили ошибку и сняли средства для передачи третьим лицам – часто мошенники добиваются этого обманом, манипуляциями, а иногда и угрозами. Снятие большой суммы с кредитного счета и последующие задолженности также негативно отразятся на вашей КИ.

Доказать, что произошедшее – не ваша вина все еще возможно, однако это так или иначе сопряжено с трудностями, о которых мы расскажем в следующей главе. Именно поэтому при работе с личными данными и кредитными картами нужно соблюдать особую осторожность и никогда не передавать сведения третьим лицам, даже если это ваши знакомые и близкие.

Ситуации, когда виновата кредитная организация

1) Организация неправильно передала сведения – иногда во время передачи данных в Бюро кредитных историй сотрудники банков и других организаций допускают ошибки. Они могут перепутать имя, записать не ту сумму задолженности или вообще пропустить факт оплаты по кредиту.

2) Организация забыла передать сведения – любая кредитная организация должна в течение пяти рабочих дней передать данные о состоянии кредита, поступивших платежах и задолженностях. Иногда сотрудники просто забывают это сделать, либо же данные теряются по неизвестным причинам.

3) Возникли технические проблемы – в этой ситуации вы фактически оплатили счет, однако деньги так и не поступили из-за какого-либо сбоя или ошибки. В этом случае ваш платеж не поступил в тот же день, что может вызвать просрочку.

Как можно узнать свою кредитную историю?

Хранение, ведение и защита кредитных историй всех граждан Российской Федерации регламентируются соответствующим Федеральным законом №218-ФЗ от 30.12.2004. Согласно ему, кредитные истории россиян содержатся в Бюро кредитных история (БКИ) в течение 7 лет. Если в течение этого срока гражданин не брал никаких кредитов и не имел задолженностей, то его кредитная история попросту обнуляется.

Получить доступ к своей кредитной истории может каждый гражданин, для этого нужно зарегистрироваться на официальном сайте Национального бюро кредитных историй и синхронизировать личный кабинет с Госуслугами (или вбить свои данные вручную).

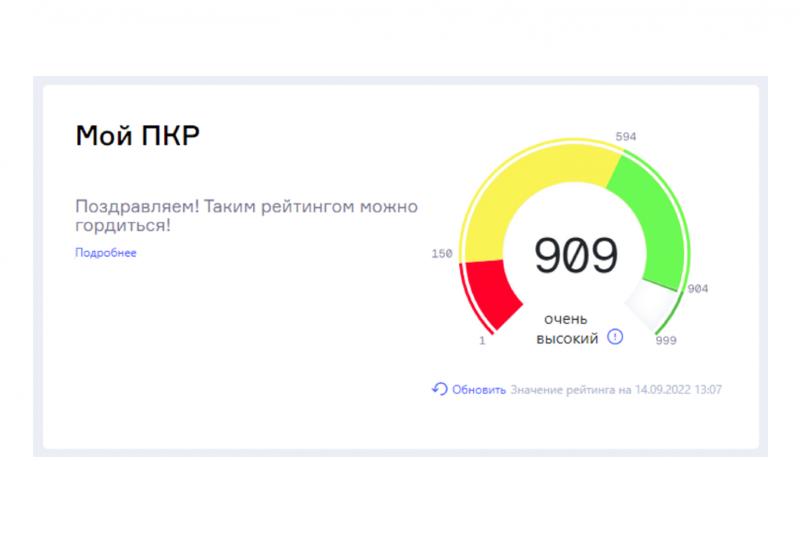

При помощи сервиса на сайте вы можете дважды в год получить выписку по вашей кредитной истории совершенно бесплатно, а также неограниченное количество раз платно. Здесь же вы можете узнать свой кредитный рейтинг в автоматическом режиме.

Кредитный рейтинг – это совокупность факторов вашей благонадежности как заемщика. Он составляется по данным вашей кредитной истории, а также отражает процентные показатели ваших просрочек и задолженностей.

Кстати, согласно ему, на общий показатель негативно влияет и наличие неиспользуемых кредитных карт.

Как улучшить свою кредитную историю

Плохая кредитная история – это не приговор, так как ее можно скорректировать. Для этого нужно провести ее детальный мониторинг и оценить, что непосредственно вы можете сделать. Приведем некоторые примеры того, как вы сможете улучшить свою платежную репутацию.

Погасите имеющиеся долги

Заплатите имеющиеся у вас задолженности, штрафы и пени по ним, сократите количество кредитных карт до одной, а также постарайтесь не допускать просрочек в течение года. Это благоприятно отразится на вашем кредитном рейтинге.

Заведите кредитную карту с небольшим лимитом

Как правило, их получение не составляет особенного труда. Многие из них имеют беспроцентный период длительностью 100 дней (для некоторых – больше) и работают даже для мелких покупок онлайн. Совершая покупки и возвращая деньги на карту в течение льготного периода, вы повысите свой кредитный рейтинг за счет возврат денег без просрочек.

Возьмите небольшой потребительский кредит

Разумеется, этот совет не подходит злостным неплательщикам и должникам, оказавшимся в и без того тяжелой жизненной ситуации – прибегать к нему следует только когда у вас нет активных больших долгов, но уже есть испорченная кредитная история. Маленькие потребительские кредиты банки одобряют охотнее, а как только вы закроете его, ваша кредитная история станет чище.

Рефинансируйте старые кредиты

Если вы оформляли какие-либо кредиты более, чем три года назад и не выплатили их, они могут быть подвергнуты рефинансированию. По заявлению вы можете объединить несколько кредитов в один, попробовать сократить процентную ставку и ежемесячную плату, добавить созаемщика или предоставить надежного поручителя. В ряде случаев вы даже сможете закрыть небольшие займы. Самое главное – не допускать новых просрочек и долгов по рефинансированным условиям.

Вовремя реструктурируйте свой кредит

Иногда жизненные обстоятельства складываются так, что вы просто не можете соблюдать действующие условия кредита – например, если вы остались без дополнительных источников дохода или работы в принципе. Немногие знают о том, что по запросу вы можете изменить условия выплат по своему кредиту, для этого нужно обратиться в банк. Самое главное – не затягивать этот процесс и верно все рассчитать еще до того, как у вас начнут появляться задолженности.

Откройте депозит и поддерживайте его

Любой активный депозитный счет, в том числе инвестиционный (ИИС) также благотворно влияет на вашу кредитную историю. Откройте небольшой вклад или ИИС и поддерживайте его положительный баланс, периодически пополняя счет в течение года. Это также является весьма эффективным инструментом, который сделает вас более надежным заемщиком в глазах банков.

Исправьте ошибки в кредитной истории

Изучив свою кредитную историю, вы нередко сможете обнаружить ошибки в содержащихся в ней данных. В этом случае вам нужно написать заявление в Бюро кредитных историй, а уже оно сделает собственный запрос в банк, который проверит данные. Если там действительно содержались ошибки, то банк предоставит об этом справки и квитанции, которые станут основанием для корректировки кредитной истории. Получение этих сведений может занимать срок до 30 дней.

Избавьтесь от повешенных на вас кредитов

Если вдруг вы обнаружите, что стали жертвой мошенников, знайте, что и здесь вы можете скорректировать вашу кредитную историю, хотя иногда это может быть непросто. С заявлением о том, что на вас был оформлен кредит, который вы не запрашивали, нужно обратиться в банк и потребовать снятия долговых обязательств и удаления сведения о выдаче такого кредита в Бюро кредитных историй.

Приготовьтесь к тому, что вам могут потребоваться услуги юриста. Дело в том, что процедура выяснения обстоятельств происшествия требует доступа к личным данным, а потому получить нужные сведения может быть непросто. Если кредит был получен по вашему паспорту, которым преступник завладел незаконно, то нужно потребовать оригинал договора и сверить копии предоставленного паспорта с вашим. Кроме того, вы можете также запросить фотографию человека, который заключал договор – кредитные организации всегда делают их в качестве процедуры безопасности.

Если же выяснится, что договор был заключен по поддельному паспорту, то ответственность будет нести сама кредитная организация.

Фото: Nikolay Gyngazov / Global Look Press / globallookpress, Александр Токарев / «ФедералПресс»

Инструкции «ФедералПресс»